2024年に始まった新NISAで積み立て投資を始めました。

S&P500を月1万円とオールカントリーを月2万円ずつ積み立てています。(オールカントリーははじめ1万円で途中から月2万円積み立て)

今回は10か月積み立てた結果とクレカ積立のメリットとデメリットについてご紹介したいと思います。

___________________________________________

私はこんな人!

___________________________________________

- 投資歴10年以上

(ほぼ投資信託で放置)

- 個別株・積立も開始

(数年前~.積立は’24~)

- 株長期保有タイプ

(デイトレしません)

ネット証券(三菱UFJeスマート証券)と対面型の2つの証券会社を利用しています。

新NISAでS&P500とオールカントリーを10ヶ月積み立てた結果

S&P500とオルカンの運用益

積み立て結果と運用益はnoteにまとめていますのでよろしければご覧ください。

クレカ積立はここに気を付けて!

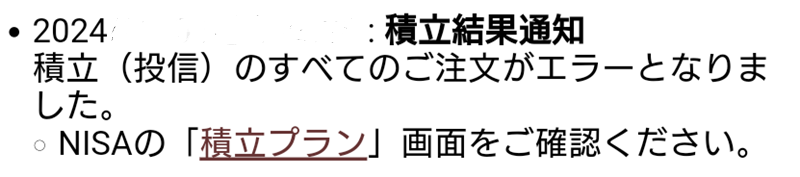

私が失敗したクレカ限度額

三菱UFJ eスマート証券(旧auカブコム証券)をはじめ、証券会社の多くは月に10万円までクレジットカードで積立をすることができます。

この“10万円”という額を気にされている方は多いと思いますが、意外と忘れがちなのが

クレジットカード自体の限度額 です。

例えばクレカ積立を月に10万円しているとして、クレカ積立に使っているクレジットカードの限度額が1ヶ月30万円だったとすると、そのカードで20万円を超える買い物をしてしまうとその月の積立がでなくなってしまいます。

私もやってしまいました…

三菱UFJ eスマート証券新NISAの基本とクレカ積立のメリット

新NISAとクレカ積立

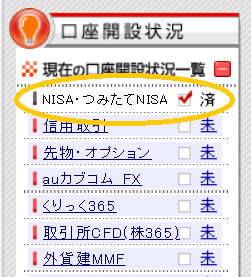

新NISAは投資から得られる利益に対して税金がかからないので、資産を効率的に増やせるという大きなメリットがあります。

この制度には成長投資枠とつみたて投資枠の2つの枠があって、どちらも同時に使うことができます。

2023年までのNISAではどちらか一方しか選べなかったんですよ。

新NISAでは成長投資枠とつみたて投資枠分を合わせてで年間360万円までの投資が非課税でできるので、投資家にとって非常に有益な制度ですね。

成長投資枠では比較的自由に資産運用を行うことができて、個別株や投資信託などさまざまな投資商品に投資ができます。

一方、つみたて投資枠は長期的な資産形成を目的としたコースで、より低リスクな投資商品をじっくりとコツコツ積み上げることができるのが特徴です。

また、クレジットカードを使って積立てができるのも大きなポイント。

クレカ積立では指定した金額をクレジットカードで引き落として、毎月投資信託などを積み立てていく事ができます。

クレジットカードで積立をすることによって、手間を省いて計画的に投資を続けることができるようになります。

さらにクレジットカードのポイント還元も受けられるので、実質的な投資額を減らすこともできます。

三菱UFJ eスマート証券ではauPAYカードを使って0.5%のポイント還元です。

結論として、新NISAは資産形成に非常に効果的な手段で、多くの人にとって利用価値の高い制度と言えるでしょう。

クレカ積立の仕組みとメリット

クレカ積立は、投資を始めたいけれどどうするか迷っている方にとって非常に魅力的な方法です。

クレカ積立は簡単で便利な投資手段で、多くの利点があります。

理由として、クレカ積立は毎月の支払いをカードで行うことによって自動で積立てができるため、手間が省けます。

忙しい日常の中で特別に投資をしなくても、自然に資産を増やしていくことができます。

例えば毎月1万円という設定でクレカ積立を行った場合、その積立金は自動的に1年間で合計12万円となり、労力をかけずに定期的に投資を行えることになります。

この仕組みによって、手軽に資産形成を行うことができます。

また、クレジットカードのポイントも貯まるので実質的な負担は少なくなります。

さらに、この投資額が市場で成長することで、将来的にはもっと大きな利益につながる可能性もあります。

クレカ積立は、自動で投資を行うための便利な方法です。多くの利点があり、これをうまく活用することで、資産形成がスムーズに進められます。

三菱UFJ eスマート証券の場合、以下のようになります。

| 申込締切日 | 積み立て日 | au PAY カード引落日 |

| 毎月9日の2営業日前 | 積立設定申込締切日の翌月1日(休業日の場合は翌営業日) | 指定日の月の10日(休業日の場合は翌営業日) |

| 例:2024年10月7日(月) | 例:2024年11月1日(金) | 例:2024年11月11日(月) |

証券会社にあらかじめ入金しなくていい

クレジットカードを使わない場合はあらかじめ証券会社に資金を入金する必要がありますが、クレジットカードで積立をする場合はその必要がありません。

どのくらいお得になるの?具体例で見る利益

クレジットカードを利用した新NISAの積立は、お得になるポイントがたくさんあります。

クレカ積立の具体的な利点を理解することで、より賢く資産を増やすことができます。

クレカ積立は、クレジットカードで積立額を決めて毎月自動で投資を行う仕組みです。

これにより、毎月の積立が手軽にできてクレジットカードのポイントも貯まるというメリットがあります。

例えば、月に1万円をクレカで積立てた場合、年間で12万円の積立ができます。

三菱UFJ eスマート証券(旧auカブコム証券)でクレカ積立をすると0.5%のポイント還元があるため、年間で600Pontaポイント貯めることができます。

このポイントを利用してさらに投資をすることもできますし、ポイントは携帯料金の支払いやauPAYマーケットなどで使ってもいいです。

クレカ積立は資産形成をコツコツと進めるのに最適です。

定期的に少しずつお金を積み立てることで、長期的な運用効果が期待できまね。

さらにPontaポイントを増やす方法はこちらから ↓

新NISAクレカ積立のデメリット

クレカ積立の手数料に注意

クレカ積立を始める上で、手数料をしっかりと確認することは決して無視できない重要なステップです。

たとえば、特定のクレカ積立プランでは、月ごとの積立金額に対して手数料がかかることがあります。

手数料には、いくつかの種類があります。例えば、次のような手数料があります:

- クレジットカードの利用手数料

- 投資信託の購入手数料

- 銀行引き落とし手数料

これらの手数料が積立金額に対してどのくらいかかるかを確認しておく必要があります。

手数料が高い場合、特に小額から始める場合は影響が大きくなることがあります。

例えば、月々1万円をクレカ積立で運用しようとしたとします。具体的に例を挙げると、仮に月々1万円をクレカ積立で運用している場合、年間の引き落とし金額は12万円になります。

このケースで手数料が年間5%かかる場合、年間で6000円が手数料として差し引かれることになります。

このように、思わぬ手数料が積立額に占める割合が大きくなるため、実際に得られる利益は圧迫されることになるのです。

クレカ積立を円滑に行うためには手数料をしっかり把握することが非常に重要です。

ちなみにauPAYカードは年会費永年無料、auPAYゴールドカードは11,000円(税込)です。

どのクレジットカードでも使えるわけではない

クレカ積立を行う際に重要のが利用できるクレジットカードの種類です。

auカブコム証券で使えるクレジットカードはauPAYカードと三菱UFJカード(それぞれゴールドカードなどを含む)です。

楽天証券は楽天カード(ブラック・ゴールドなどを含む)です。

このように、証券会社によって使えるクレジットカードが決まっているので、クレカ積立をする際は利用可能なクレジットカードの種類をしっかりと確認しましょう。

利用できるクレジットカードを持っていない場合はこの機会に作ってしまうのもおすすめです。

積立額の設定は変更できるけど…

クレカ積立を利用する際の注意点のは、積立額の設定と変更についてです。

結論から言うと、積立額の設定は慎重に行う必要があります。

理由は、最初に決めた金額が後に影響を及ぼすからです。

クレカ積立は月ごとに決めた金額が自動的に引き落とされるシステムです。

設定額が高すぎると毎月の支出が増えて家計に負担がかかってしまう可能性があります。

かと言って少なすぎる金額を設定しても、将来的に資産を増やす効果が薄れてしまいます。

自分の生活状況に合った適切な金額を選ぶことが重要ですが、そんなことを気にしていたらいつまでたっても積み立てが始められない!という方は、気持ち少なめの金額から始めると良いかと思います。

クレカ積立は後から積立額の変更ができますが、変更後の内容で買い付けできるのがしばらく後になってしまうため、その点は気にしておいてください。

この理由は次の項目でお伝えします↓

運用途中での積み立て内容の変更は?

クレジットカード積立をしているときに、運用の途中での変更したくなる場合も出てくるかと思います。

クレカ積立はあらかじめ設定した金額を毎月自動的に投資する仕組みです。

この仕組みのおかげで資産運用が簡単にできますが、一度設定すると変更が反映されるまでに少し時間ががかかります。

具体的には、投資先の銘柄や金額を変更したい場合はウェブサイトやアプリで手続きが必要です。

変更のタイミングによっては次回の引き落としに間に合わないこともあるため、注意が必要です。

また、クレジットカードを使用している場合はカード会社の方針や条件変更に左右されることもあります。

例えば、カード会社が手数料を変更したり特典を変更したりすると、運用計画に影響が出る可能性もあります。

こういった事情があるため、運用を続けていく中で思い通りに調整できないことがあるかもしれません。

クレカ積立は便利で簡単な方法ですが、運用途中での変更する場合は積み立て内容の変更の期日が決まっているので、設定が有効になるまでに時間がかかる場合があることを覚えておくと良いかと思います。

例えば三菱UFJ eスマート証券(旧auカブコム証券)の場合、2024年11月分の積立をするには2024年10月7日までに積み立ての変更や申込をする必要があります。

ほぼ1か月前には申し込みを終わらせないといけないです。

| 積立申込締切日 | 積み立て日 |

|---|---|

| 2024年10月7日(月) | 2024年11月1日(金) |

積み立ては申込締切日が早い

上の話題と少し被りますが、積立の変更はもちろんのこと、新規積み立ての申し込みも希望月の1ヶ月前ほど前には手続きを終えていないといけません。

早め早めの行動が大事ですね。

| 申込締切日 | 指定日 | au PAY カード引落日 |

| 毎月9日の2営業日前 | 積立設定申込締切日の翌月1日(休業日の場合は翌営業日) | 指定日の月の10日(休業日の場合は翌営業日) |

| 例:2024年10月7日(月) | 例:2024年11月1日(金) | 例:2024年11月11日(月) |

積み立て日が決められている

auカブコム証券の場合、クレジットカードで積み立てると、積み立て日が毎月1日になります(祝日などによって変更あり)。

1日以外を指定したい場合はクレカ積立はできません。

積み立て利用額の上限がある

三菱UFJ eスマート証券ではクレジットカードで積立ができるのは、月々100円から10万円までです。

クレカ自体の利用限度額に注意!

クレカ積立の上限も重要ですが、クレジットカードそのものの利用限度額も気にしておく必要があります。

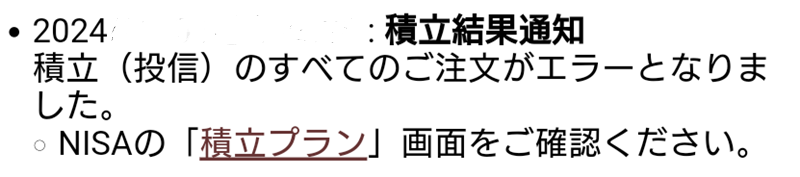

私は以前積み立てに使っているカードで大きな買い物をしてしまい、カードの限度額を超えてしまったためその月の積立ができませんでした。

積み立てができないと分かった時にはもうその月の積立の締め切りは過ぎてしまっているので、その月は積み立ては無しになります。

積み立てできなかった時は

別の方法で買うことができます。

詳しくはこちらの記事をご覧ください。

三菱UFJ eスマート証券(旧auカブコム証券)の新NISA口座開設手順

口座開設の必要書類

口座開設の必要書類についてお話しします。新NISA口座を開設するためには、いくつかの書類が必要です。これらの書類をしっかり準備しておくことで、スムーズに手続きが進むでしょう。

まず、必要な書類は以下の通りです。

- 本人確認書類: 運転免許証やマイナンバーカードなど、本人確認を行うための書類が必要です。

- マイナンバー確認書類: マイナンバー通知カードやマイナンバーカードを提出することが求められます。

具体例を挙げると、運転免許証を持っている場合は免許証のコピーを本人確認書類として提出できます。

こうした書類を一緒に提出することで、口座の開設がスムーズに進みます。

これらの書類を用意しておけば、手続き時に焦らずに済みます。

実際の手続きの手順は以下にまとめました。

スムーズに手続きを進める方法

クレカ積立をスムーズに進めるためには、必要な手続きを簡潔に理解することが大切です。

準備をしっかりと行うことで、口座開設や積立の設定をスムーズに進めることができます。

理由は、事前に必要な書類や手順を把握しておくことで、無駄な時間を省けるからです。

三菱UFJ eスマート証券(旧auカブコム証券)で新NISAのクレカ積立を始める際には、下記のような流れで手続きを進めます。

- ラインアップしているクレジットカードを選ぶ。auPAYカードかauPAYゴールドカード

- 新NISA口座を作るための登録フォームにアクセスする。この際、必要事項を正確に記入することが重要です。

- 必要書類(本人確認書類や番号確認書類など)を準備する。オンラインか郵送で提出します。

開設後の初期設定と注意点

新NISA口座を開設した後、最初に行うステップが初期設定です。この設定をしっかり行うことで、今後の運用がスムーズに進むようになります。

まず、口座開設後に行う初期設定は以下のようになります。

①アカウントの確認:まずは、登録したメールアドレスや電話番号が正しいかを確認します。

⇒ちなみに電話はかかってきたことがないです。

②積立の設定:クレカ積立を行う場合、積立額を設定します。

⇒auカブコム証券のクレカ積立日は毎月1日です。

③投資商品選び:どの投資商品を購入するか選択します。リスクを考慮しながら、自分の目標に合った商品を選ぶことが重要です。

⇒私はeMAXIS Slim米国株式(S&P500)とeMAXIS Slim全世界株式(のぞく日本)を購入しています。

④通知設定:売買や入金、引き落としの通知を受け取る設定をしておくと安心です。これにより、資産の動きを常に把握できます。

初期設定は後からでも変更できますが、はじめにしっかり登録しておけると良いですね。

新NISAとクレカ積立の税制優遇を活かす方法

利用者が知っておくべき税制の知識

新NISAを利用する際は、税制について知識を深めることが大切です。

税金がかからない制度を理解し、上手に運用することで資産を効率的に増やせます。

新NISAの仕組みや税制優遇をしっかり把握することで、将来のリターンを最大化できるのです。

新NISAは、年間一定額までの投資利益に対して税金がかからない仕組みになっています。これには、普通の投資信託などと比較して大きなメリットがあります。

理由として、通常の投資では得た利益に対して約20%の税金が発生します。

しかし、新NISAを活用すれば利益に対して税金がかからないため、手元に残るお金が増えます。

これにより、同じ金額を投資しても、将来的に得られる利息や配当が大きく変わってくるのです。

具体例として、例えば毎年40万円を新NISAで投資し、年間平均5%の利益を得られたとします。

通常の口座であれば20%の税金が課せられ、その結果得られる利益は32,000円です。

しかし新NISAを利用すれば全額が手元に残るため、40,000円をそのまま受け取れることになります。

この差は大きく、その分を再投資することも可能です。

また、税金の心配がないと思うと投資を続けることがしやすくなります。

投資初心者にとっても、この無税の環境は非常に魅力的です。

一方で、まったく税金がかからないと考える人もいるかもしれませんが、新NISAには投資枠が決まっているためその範囲内での利用が必要です。この点を理解した上で利用することが大切です。

結論として、新NISAの税制優遇は資産形成において非常に重要です。制度を上手に活用し、将来的なリターンをしっかりと確保していきましょう。

税制についての基礎知識をしっかり身につけて、計画的に投資を行うことが大切です。

上手に運用するための戦略

新NISAとクレカ積立を上手に運用するための戦略はとても重要です。

これを理解することで、より多くの利益を得ることができます。

理由としては、新NISAの税制優遇を最大限に活かすことで、投資から得られる利益にかかる税金を減らすことができるからです。

この制度は、長期的な資産形成にとって非常に有利になります。

税金がかからないトータルリターンの最大化

新NISAを利用してクレカ積立を行う際、税金がかからないトータルリターンの最大化が重要です。これを知れば、資産運用がより効果的になります。

まず、税制優遇がもたらすメリットを理解しましょう。

新NISAでは、一定額までの投資から得られる利益に税金がかかりません。これにより、手に残るお金が増え、将来のための資産形成が進みます。

具体例を挙げると、例えば年間120万円を新NISA口座で運用した場合、得られる利益が20万円だったとします。

本来、通常の口座ではその利益に約20%の税金がかかりますが、新NISAではその税金がゼロです。結局、利益をすべて自分のものとして再投資できます。このスノーボール効果によって、資産はどんどん増やせます。

クレカ積立を利用することで、少額からでも手軽に投資を始められる点も見逃せません。

積立を続けることにより、時間を味方につけた運用が可能となり、リスクを分散する効果も期待できます。

新NISAを使ったクレカ積立は、税制優遇を最大限に活用しつつ、始めやすく続けやすい方法です。正しい運用方法を知ることで、より多くの利益を得ることができるでしょう。

よくある質問と回答

クレカでの積立は家計にどう影響する?

クレジットカードでの積立は、家計にどう影響するのでしょうか?結論から言うと、計画的に利用すれば、家計にプラスの影響を与えることができます。

理由としては、クレカ積立を利用することで、毎月安定した金額を資産運用に回せるからです。クレジットカードでの積立は、定期的に一定額を自動で投資する仕組みになっていますので、貯蓄の習慣をつけやすくなります。

例えば、月に1万円をクレジットカードで積立てるとします。この1万円は自分の貯蓄口座から直接出るのではなく、クレジットカードの支払いとして設定できます。そのため、日々の家計管理の中で「貯金とは別の枠」として認識でき、無駄遣いを防ぐ手助けになるのです。

ただし、注意すべき点もあります。クレカの利用額が積立額に影響し、予想外の支出が発生した場合、月末のクレジットカードの引き落とし時に経済的な圧迫を感じることがあるかもしれません。こうした点から、利用を計画的に行うことが重要です。

結論として、クレカ積立は家計にプラスの影響を与える可能性が高いですが、計画的な管理を心がけることが大切です。積立を活用し、自分の資産を増やしていきましょう。

新NISAの資金はいつ引き出せるの?

新NISAの資金はいつ引き出せるのかという疑問は、多くの人にとって重要なポイントです。結論から言うと、新NISA口座に積み立てた資金は、基本的にはいつでも引き出すことが可能です。しかし、いくつかの注意点がありますので、それを理解しておくことが大切です。

まず、理由としては、NISA制度自体が「税制優遇」を目的としているため、資金を引き出すタイミングによって影響があるからです。特に新NISAの場合、投資する商品の種類や運用期間が関係してきます。

例えば、クレカで積立を行った新NISAの場合、資産がどのように変動するかを考慮しなければなりません。もし、急な出費があったとして引き出したい場合でも、運用している資産の状況によっては損失が出ることもあります。また、積立した資金の引き出しは、すぐには反映されないことも多いので注意が必要です。引き出しの手続きは、数日かかることがあります。

新NISAの資金は基本的に引き出せますが、タイミングや状況を考えることが重要です。以上の点を理解し、賢く運用していきましょう。

クレカ積立の途中解約は可能?

クレカ積立の途中解約は可能です。これは、資産運用を行う際に柔軟性を持たせる重要なポイントです。途中で必要な資金ができたり、他の投資に変更したいと思ったとき、解約ができることで安心感が得られます。

解約の手続きは、比較的簡単です。通常は、auカブコムのアプリなどから申し込むことができます。解約のタイミングについても特に制限がないため、自分のライフスタイルに合わせて資金を引き出すことができます。

例えば、月々の積立を行っているとします。この間に急な出費が発生した場合、資金を解約し、支払いに充てることが可能です。こうした機能は、資産運用を行いながらも日常生活に不便を感じることなく、安心して取り組むことができます。

一方で、解約する際には注意も必要です。クレカ積立をする目的の一つは、長期的な資産形成です。もし、頻繁に解約を繰り返してしまうと、運用戦略が崩れ、思ったような成果が得られないこともあります。解約したい理由がある場合でも、計画を見直すことが大切です。

全体として、クレカ積立の途中解約は可能であり、資産運用において柔軟性を持たせるための重要なポイントです。ただし、解約を行う際にはその影響を十分に理解しておくことが不可欠です。例えば、頻繁に解約を繰り返すと、運用戦略が崩れてしまい、期待する成果を得ることが難しくなることがあります。そのため、定期的に解約を検討する際は、ライフスタイルや資産運用の長期的な目標を考慮することが重要です。柔軟性があるからこそ、利用者は自分のライフスタイルに合わせた使い方ができるのです。

クレカ積立はどのくらいの金額から始められるの?

クレカ積立は、どのくらいの金額から始められるのでしょうか。結論から言うと、auカブコムでは100円からでも積立が可能です。これにより、初心者でも気軽に投資を始めやすくなっています。

一方で、クレカ積立は少額ではなく多額から始めるほうが良いと考える人もいるかもしれません。しかし、少額からスタートすることで、まずは投資の感覚を掴むことが重要です。投資に多額を使うことに不安を感じる人にとって、少しずつの積み立ては心の負担を軽くしてくれます。

最終的には、少額から始めることでリスクを抑えながら、自分のペースで投資に慣れていくことが大切です。こうしたアプローチによって、自分の資産を増やしていける可能性も高まります。

他の積立方法との違いは?

クレカ積立は、他の積立方法といくつかの点で異なります。まず、クレカ積立はクレジットカードを使って投資を行う仕組みであるため、簡単に始められます。これに対し、通常の銀行口座からの引き落としなどは、手続きが少し複雑です。

結論から言うと、クレカ積立は便利さやお得感が大きな特徴ですが、他の積立方法と比べると利用状況や効果が異なることは理解しておくべきです。

理由として、クレカ積立は投資を自動化できる点が魅力的です。これにより、毎月決まった金額を手間なく積み立てることが可能です。また、クレジットカードのポイント還元も受けられるため、投資の他にもお得に買い物ができるメリットがあります。このように、多くの人が手軽に資産運用を始めるきっかけとなるのです。

具体例として、例えば、月々1万円のクレカ積立を行うとしましょう。この金額を1年続けると、合計で12万円の投資ができます。加えて、通常のカード利用で得られるポイントも貯まるため、結果的にお得に投資ができるのです。

一方で、クレジットカードを使った投資方法は、支払い遅延や過剰利用のリスクもあります。これに対し、定期的に引き落としして積み立てる一般的な銀行積立は、そんな心配が少なく、計画的に貯められるという意義があります。このように、クレカ積立は便利ですが、しっかりと計画的に行う必要があります。

結論を再度述べると、クレカ積立は手軽に始めやすく、ポイント還元も受けられる魅力がありますが、他の方法とは異なるリスクを考慮することが大切です。自分に合った積立方法を選ぶことで、より良い資産運用が可能になるでしょう。

6.まとめ

新NISAでの資産運用において、三菱UFJ eスマート証券(旧auカブコム証券)のクレカ積立は魅力的な選択肢です。具体的に見ていくと、資産を増やすために有利な制度であることがわかります。

新NISAとクレカ積立の組み合わせは、長期的な資産拡大に役立つ方法です。新NISAは非課税枠があり、投資の利益に税金がかかりません。

これにクレカ積立を加えることで、効率的に資産を運用できるのです。

クレジットカードで積立を行うと、特別な手間をかけずに資産形成が可能になります。

また、ポイント還元も利用できるため、積立を続けることで実質的に得られる利益が増えます。

このように、手軽さと利益拡大の両方を享受できるのが大きなメリットです。

一方で、クレカ積立には注意点もあります。手数料がかかるため、長期的にはその影響が気になる人もいるかもしれません。

しかし、計画的に運用を行えば、そのリスクを十分に管理することができます。特に、資金を使うタイミングや投資商品選びが重要です。

新NISAでの資産運用は、しっかりとした計画を持って行うことで、確実にメリットを享受できます。

クレカ積立を活用して、楽しみながら資産を増やしていくことが可能です。

これから資産運用を始めようと思っている人にとって、新NISAのクレカ積立はおすすめです。

これまでの運用報告はこちらです。

以降の報告は一覧からご覧いただけます。

三菱UFJ eスマート証券(旧auカブコム証券)キャンペーン中

三菱UFJ eスマート証券(旧auカブコム証券)で、クレカ積立でグローバルポイントがプレゼントされるキャンペーン中です。

Pontaポイントも三菱UFJ eスマート証券で投資に使えますよ。

ドコモユーザーやdポイントを貯めているならマネックス証券でも

dカードGOLDでNISA口座で積み立てをすると、10万円までの取引について最大で1.1%のポイントが還元されます。

ドコモのdアカウントとの連携も始まって、投資信託を持っているだけでdポイントが貯まり、dポイントで投資信託を買うこともできるようになりました(dアカウントを持っていれば、ドコモユーザーである必要はありません)。

ドコモユーザーにはメリット大です。

口座開設無しで投資体験してみたい方はストックポイントがおすすめ

メールアドレスだけで会員登録完了!

アプリをダウンロードして、すぐにポイント運用が始められます。

詳細はこちらから⇒